Vinh quang “ngắn chẳng tày gang”

Công ty Cổ phần Thủy sản Việt Thắng (VTF) được thành lập ngày 21/11/2002, với vốn điều lệ 8,1 tỷ đồng. Lĩnh vực kinh doanh chính là: Sản xuất thức ăn gia súc, gia cầm và thủy sản, kinh doanh thức ăn và nguyên liệu chế biến thức ăn chăn nuôi, chăn nuôi thủy sản.

Đã có thời, VTF phất lên như diều gặp gió, chiếm lĩnh thị trường thức ăn chăn nuôi thủy sản tại Đồng bằng sông Cửu Long, là một trong số ít doanh nghiệp có hiệu quả hoạt động kinh doanh cao nhất thị trường chứng khoán lúc bấy giờ. Điều này khiến VTF lọt vào "mắt xanh" của nhiều đại gia cùng ngành, trong đó có đại gia thủy sản Hùng Vương (HVG), một "ông lớn" thủy sản đang lên với hàng loạt thương vụ M&A với các DN cùng ngành khác.

Cơ cấu cổ đông của VTF.

Không để tuột mất cơ hội vàng, khoảng cuối năm 2012, thương vụ Hùng Vương thâu tóm Việt Thắng diễn ra khá chóng vánh. Không phải chào mua công khai, Hùng Vương chỉ mất chừng 1 tháng để hoàn tất việc tăng tỉ lệ sở hữu từ 28,54% lên 55,31%. Lúc đó, HVG cho rằng, việc thâu tóm và đưa VTF trở thành công ty con sẽ giúp HVG tiết kiệm rất lớn chi phí thức ăn chăn nuôi để hoàn thiện chuỗi giá trị cá tra của mình.

Đến tháng 7/2014, HVG xem như đã nắm quyền chi phối VTF sau khi nâng tỉ lệ sở hữu lên 66,39%. Cho đến cuối năm 2015, sau khi đã gom 90,38% cổ phần của VTF, Hùng Vương bất ngờ rút VTF khỏi sàn HOSE.

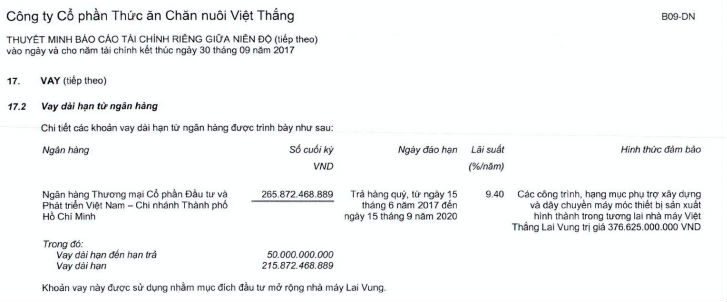

Tham vọng trở thành "ông trùm" thủy sản thể hiện rõ bằng việc Hùng Vương đã đưa VTF vào cuộc chơi mới đầy tham vọng. Năm 2015, Việt Thắng đầu tư mở rộng nhà máy Lai Vung với 2 dây chuyền sản xuất thức ăn cá công suất 120.000 tấn/năm/dây chuyền, nâng tổng công suất toàn công ty lên trên 700.000 tấn/năm. Số tiền đầu tư mở rộng nhà máy này là khoản vay từ ngân hàng TMCP Đầu tư và phát triển Việt Nam - BIDV.

Ngoài ra, Việt Thắng cũng lấn sân sang lĩnh vực nuôi gia súc khi đầu tư trại heo giống cụ kỵ tại An Giang, đầu tư trại heo giống ông bà với 2.500 con nái tại Bình Định, xây dựng chuỗi sản xuất kinh doanh khép kín bằng việc đầu tư nhà máy sản xuất thức ăn gia súc gia cầm ở Long An với công suất 500.000 tấn/năm.

Do quá nhiều tham vọng lớn, triển khai đầu tư nhiều dự án cùng một lúc đã khiến nguồn vốn từ tích lũy không đủ để tài trợ mà công ty chủ yếu sử dụng vốn vay để đầu tư bất chấp rủi ro.

Theo báo cáo tài chính quý 2 năm 2017 đã soát xét, kết quả kinh doanh là một sự thật đáng báo động về sự lạc quan đến mức nguy hiểm của những người làm kế hoạch công ty này, đặc biệt là với một DN đầu tư chủ yếu bằng tiền vay ngân hàng. Năm 2017, ban điều hành VTF tiếp tục xây dựng kế hoạch kinh doanh tăng trưởng mạnh với doanh thu 6.600 tỷ đồng và lợi nhuận dự kiến lên 300 tỷ đồng.

Thế nhưng, sau 9 tháng, dù chi gấp đôi cho hoạt động bán hàng nhưng doanh thu của VTF lại sụt giảm 22,2% so với cùng kỳ năm trước, lợi nhuận sau thuế chưa đến 1 tỷ đồng.

Báo cáo tài chính hợp nhất vừa công bố cho thấy, tính đến 30/9/2017, nợ vay ngắn và dài hạn của VTF đã tăng lên hơn 2.400 tỷ đồng, gấp hơn 6 lần so với cuối năm 2014. Số nợ này đã gần gấp đôi so với vốn chủ sở hữu và chiếm 60% tổng tài sản. Lãi vay của VTF cũng tăng mạnh khiến bức tranh kinh doanh thêm u ám.

Tiền vay dài hạn đầu tư nhà máy Lai Vung từ ngân hàng BIDV.

Hiện nay, VTF đang đầu tư dở dang vào 3 dự án nhà máy Long An, nhà máy Sa Đéc - Lai Vung và trại heo An Giang, Bình Định. Thế nhưng, đây cũng là lần đầu tiên VTF ở vào tình cảnh “khan” tiền như vậy. Với nguồn ngân sách hạn hẹp còn lại, câu hỏi đặt ra là VTF sẽ làm gì để tiếp tục tài trợ vốn cho các dự án đang dở dang khi mà dư địa từ vốn tín dụng hầu như không còn?

Ngai vàng "vua cá tra" cũng lung lay

Hùng Vương lên sàn chứng khoán vào năm 2009, danh xưng “vua cá tra” đã gắn liền với doanh nghiệp này. Hiện công ty đang nắm hơn 90% vốn của VTF, vì vậy mà việc bổ sung nguồn vốn để đầu tư của VTF đang phụ thuộc rất lớn vào công ty mẹ.

Thế nhưng, Hùng Vương cũng đang phải vật lộn với những khó khăn của chính mình. Nguyên nhân cũng chính từ việc tăng trưởng nóng, dùng nợ vay tài trợ cho các hoạt động đầu tư, M&A trước đó. Những khó khăn từ hoạt động kinh doanh, áp lực nợ vay khiến “vua cá tra” phải vật lộn tìm cách xoay xở.

Kết quả kinh doanh mà HVG công bố mới đây cho thấy, công ty đã phải ghi nhận khoản lỗ 132 tỷ đồng trong niên độ tài chính 1/10/2016 - 30/9/2017. Không những vậy, tình hình thanh khoản của HVG lại chưa cho thấy sự cải thiện rõ rệt dù đã rao bán hàng loạt khu đất tại TP.HCM nhằm thu hồi dòng vốn trả nợ.

Cụ thể, giữa tháng 8, Hùng Vương đã quyết định sẽ thanh lý 4 khu đất nằm ở những vị trí đắc địa và giải thể Địa ốc An Lạc để thu hồi vốn, chuyển hướng đầu tư. Mới đây nhất khi bức tranh hoạt động chưa thực sự khởi sắc, Hùng Vương quyết định thoái tiếp toàn bộ phần vốn góp tại Thực Phẩm Sao Ta (Fimex - FMC). Sao Ta được biết đến là công ty chủ chốt trong chiến lược tiến sang ngành chế biến tôm của Hùng Vương, đồng thời đang có hiệu quả kinh doanh tốt nhất trong hệ thống Hùng Vương.

Từng là một trong những doanh nghiệp hoạt động kinh doanh có hiệu quả cao nhất thị trường chứng khoán thế nhưng, hiện công ty CP Thủy sản Việt Thắng đang rơi vào cảnh lao đao.

Quyết định bất ngờ này được đánh giá như những nước đi cuối cùng khi “ông vua” đã bị dồn vào thế chân tường. Bởi chỉ mới đầu năm Hùng Vương dù nhận được lời đề nghị từ đối tác Nhật Bản, cũng đã khước từ thương vụ bán Sao Ta với giá 460 tỷ đồng.

Có thể nói, lựa chọn chiến lược mua bán - sáp nhập với những doanh nghiệp có sẵn nền tảng là cách thức mà ban lãnh đạo Hùng Vương chọn lựa để không bỏ lỡ cơ hội. Tuy nhiên, việc sử dụng đòn bẩy thực hiện hàng loạt thương vụ M&A nhắm đến mục tiêu trở thành công ty dẫn đầu về lĩnh vực này cũng kéo "vua cá tra" vào vòng xoáy nợ nần.

Sử dụng đến nhiều khoản vay ngắn hạn của nhiều ngân hàng với mức lãi suất 5-7%/năm, tính riêng giai đoạn từ 2012 đến nay khoản nợ của Hùng Vương tăng thêm khoảng 9.500 tỷ đồng. Tỉ lệ gia tăng nợ cũng cao gấp nhiều lần so với mức tăng doanh thu, lợi nhuận và tổng tài sản.

Năm tài chính 2015 (Hùng Vương thay đổi niên độ kế toán nên chỉ tính 9 tháng đầu năm), tác động đã trở nên rõ ràng khi lợi nhuận của Hùng Vương chỉ bằng một phần ba cùng kỳ, dù doanh thu chỉ giảm 17%. Năm 2016, kết quả còn bết bát hơn khi phần lợi nhuận dành cho cổ đông ghi âm hơn 49 tỷ đồng. Kết thúc năm tài chính 2017 theo niên độ kế toán, Hùng Vương tiếp tục báo lỗ tới 132 tỷ đồng, gấp gần 3 lần số lỗ 49 tỷ đồng trong năm 2016.

Việc huy động vốn, chủ yếu là vốn vay ngân hàng để đạt mục đích thâu tóm DN cùng ngành của HVG đã khiến công ty phải trả giá đắt. Đến 30/9/2017, tổng số nợ vay còn hơn 7.900 tỷ đồng.

Theo đó, Hùng Vương phải trả chi phí tài chính, chủ yếu là lãi vay hơn 600 tỷ đồng dẫn đến khoản lỗ ròng 132 tỷ đồng trong năm nay. Điều này đang cho thấy một phần bức tranh u ám của “vua cá tra” và lời hứa về việc cơ cấu lại nguồn vốn, giải phóng hàng tồn kho đưa doanh nghiệp có lãi trở lại đã không trở thành hiện thực. Ngai vàng bị lung lay, liệu có giữ lại được sẽ là bài toán cho Hùng Vương giải quyết, dù lời giải không dễ thực hiện.