Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV - HoSE: BID) vừa công bố thông tin Nghị quyết số 256 ngày 15/5/2024 của Hội đồng quản trị về việc phê duyệt phương án phát hành trái phiếu riêng lẻ đợt 2 năm 2024.

Theo đó, BIDV dự kiến phát hành tối đa 6.000 tỷ đồng trái phiếu để tăng vốn cấp 2. Vốn cấp 2 sẽ được BIDV sử dụng để cho vay nền kinh tế, đầu tư và/hoặc thực hiện các hoạt động được phép khác theo quy định pháp luật. Đối tượng chào bán là nhà đầu tư chứng khoán chuyên nghiệp theo quy định của Luật Chứng khoán.

Trái phiếu được phát hành dưới hình thức bút toán ghi sổ với mệnh giá 100 triệu đồng hoặc bội số của 100 triệu đồng. Giá phát hành bằng 100% mệnh giá với kỳ hạn trên 5 năm.

Đây là loại hình trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, xác lập nghĩa vụ trả nợ trực tiếp và là nợ thứ cấp của BIDV.

BIDV sẽ quyết định cụ thể lãi suất với mỗi đợt phát hành dựa trên cơ sở tình hình thị trường, khả năng chấp nhận/nhu cầu cầu vốn của ngân hàng tại thời điểm phát hành và phù hợp với quy định về lãi suất của Ngân hàng Nhà nước trong từng thời kỳ.

Ngân hàng dự kiến phát hành tối đa 30 đợt trong khoảng thời gian từ tháng 6-8/2024 và từ tháng 9-11/2024. Trong 2 khoảng thời gian trên, BIDV dự kiến chào bán tối đa 15 đợt với khối lượng chào bán từng đợt tối thiểu 50 tỷ đồng. Thời gian phân phối trái phiếu từng đợt bán là tối đa 30 ngày kể từ ngày công bố thông tin trước đợt chào bán.

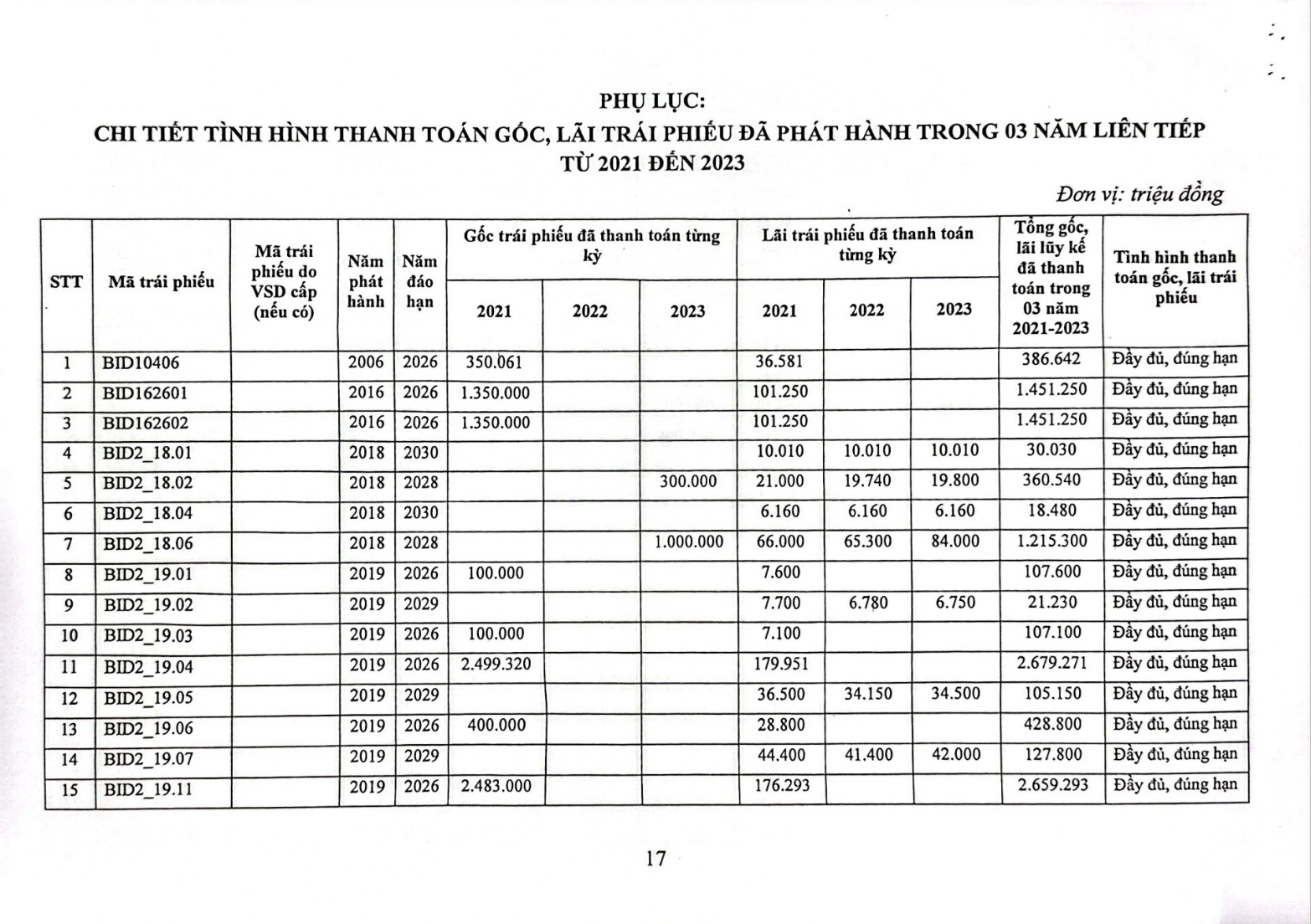

Tình hình thanh toán lãi, gốc trái phiếu của BIDV trong 3 năm trở lại đây.

Theo BIDV, trong 3 năm liên tiếp từ 2021 đến 2023, ngân hàng đã thực hiện thanh toán đầy đủ gốc, lãi trái phiếu đã phát hành và các khoản nợ đến hạn.

Tại thời điểm 31/12/2023, tổng khối lượng đã phát hành của danh mục trái phiếu còn dư nợ của BIDV là 50.778 tỷ đồng; lãi, gốc trái phiếu đã thanh toán là 5.079 tỷ đồng và dư nợ trái phiếu còn lại là 50.778 tỷ đồng.

Trên thị trường chứng khoán, kết thúc phiên giao dịch ngày 17/5, cổ phiếu BID giảm 0,5% xuống còn 49.350 đồng/cổ phiếu với khối lượng giao dịch hơn 1,5 triệu đơn vị.