Rút tiền “siêu tốc”

Hiện nay, tại Việt Nam, thẻ tín dụng đã khá phổ biến. Với loại thẻ này, người dùng được ưu đãi trong các dịch vụ mua sắm, ăn uống, tiêu dùng... khi được miễn lãi suất từ 30 - 45 ngày. Tuy nhiên, thực tế cho thấy, rất nhiều người sau khi mạnh tay mua sắm, ăn uống... không đủ sức thanh toán toàn bộ số tiền đã chi tiêu. Và, hàng tháng họ phải trả thêm phần lãi theo quy định của các tổ chức tín dụng, đang dao động ở mức từ 22 - 36%.

Ngoài ra, thẻ tín dụng cũng có thể dùng để rút tiền mặt. Tuy nhiên, mức phí lại quá “chát”. Hiện nay, quy định của hầu hết các tổ chức tín dụng khi rút tiền mặt, người dùng phải chịu phí lên tới 4 – 6%. Đồng thời, khách hàng cũng chịu mức lãi suất ngay từ thời điểm rút từ 22 – 36%/năm, rất cao so với các khoản vay thế chấp (ở mức 7,5 – 12%/năm). Ngoài ra, người dùng còn đối mặt với hàng loạt rủi ro khác. Khi người dùng không có khả năng hoặc quên thanh toán khi đến hạn, họ sẽ bị liệt vào diện nợ xấu, dẫn tới hàng loạt hệ lụy khác.

Do đó, để vượt qua tất cả hàng rào rủi ro, các cơ sở quẹt thẻ chui đã “đẻ” ra dịch vụ rút tiền mặt thẻ tín dụng với phí cực thấp. Kiểu làm ăn lách luật này đang mang lại lợi nhuận khổng lồ cho các cơ sở nói trên. PV liên hệ một số điểm đang có dịch vụ rút tiền mặt thẻ tín dụng và được các điểm này đưa ra mức phí hấp dẫn, dao động từ 1,5 – 2%/khoản tiền rút.

Người tên Lâm ở quận 1 (TP.HCM) cho biết: “Nếu anh rút 10 triệu đồng thì phí là 2%, rút 20 triệu đồng là 1,8%. Nói chung, rút số tiền càng lớn phí càng giảm, rút ít thì phí cao lên”. Việc rút tiền hết sức đơn giản, ngoài việc khách hàng trực tiếp đến trụ sở cung cấp dịch vụ, các điểm này cũng cung cấp dịch vụ tận nơi cho người có nhu cầu. Khi PV yêu cầu đến tận nơi, người tên Vĩ đã không ngần ngại từ quận Tân Bình (TP.HCM) chạy đến quận 3 (TP.HCM) để phục vụ khách hàng. Vĩ chỉ cần cầm một máy quẹt thẻ (máy POS) cùng số tiền mà PV cần.

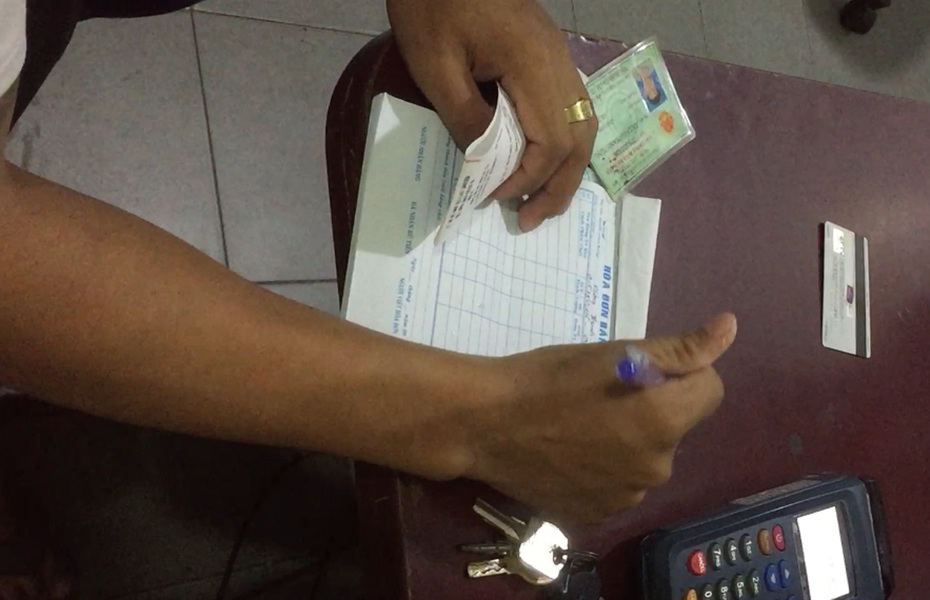

Hóa đơn bán lẻ không dấu, không ghi bất cứ nội dung gì.

Khi PV đưa thẻ, Vĩ lấy CMND ghi lại số vào một hóa đơn bán lẻ không dấu, không ghi bất cứ nội dung gì. Sau đó, người này quẹt thẻ đưa tiền cho PV. Sau đó, PV nhận lại thẻ và CMND. Tất cả giao dịch chỉ diễn ra trong vòng hơn một phút đồng hồ. Như vậy, người dùng chỉ mất 360.000 đồng tiền phí cho khoản rút 20 triệu đồng, thấp hơn nhiều lần so với rút tiền mặt từ ngân hàng. Nếu cùng với khoản rút này, tại ngân hàng, người dùng phải mất 800.000 đồng cho khoản phí ngay khi rút (tương đương 4%) và chịu lãi suất 28%/năm (ngân hàng mà PV mở thẻ đang áp dụng).

Với khoản lãi này, tính ra người dùng phải chịu thêm gần 500.000 đồng/tháng. Như vậy, ngay từ tháng đầu tiên, người dùng đã mất gần 1,3 triệu đồng. Đồng thời, hàng tháng phải trả lãi và gốc cho số tiền còn nợ. Rõ ràng, so sánh giữa 2 con số, người dùng sẽ chọn cách trên.

Về thủ tục, chỉ cần người dùng cung cấp thẻ và CMND là được, ngoài ra không cần một thủ tục pháp lý nào khác. Khi đó, chủ thẻ có thể rút toàn bộ số tiền trong tài khoản được cấp, thay vì chỉ được 50% khi rút tại các ngân hàng. Tuy nhiên, đến giao dịch lần thứ hai, chủ thẻ không cần CMND nữa.

Khách hàng cầm dao đằng lưỡi

Ghi nhận thực tế cho thấy, những cơ sở này còn “ôm” luôn việc đáo hạn. Lâm cho biết: “Khi nào anh cần đáo hạn thì liên hệ, chỉ 2% thôi. Anh đưa thẻ và CMND đến, bên em sẽ đáo hạn cho anh. Khi đó, bên em sẽ ứng tiền đóng vào tài khoản trước, sau đó lại rút ra với số tiền tương ứng. Hoặc em đến lấy thẻ và CMND đi làm cho anh. Toàn bộ số phí đó chỉ là 2%”.

Tuy nhiên, việc giao thẻ và CMND cho một số đối tượng chẳng khác nào “giao trứng cho ác”. Theo đó, để đáo hạn, các điểm này thường yêu cầu người dùng để lại thẻ và CMND để hoàn tất thanh toán.

Ông N.T.K., một người từng làm dịch vụ này cho biết: “Khi yêu cầu khách hàng để lại thẻ, CMND, người thực hiện dịch vụ có thể lấy toàn bộ thông tin và làm thẻ giả để rút tiền chính từ tài khoản của người dùng. Hoặc, họ bán các thông tin này cho các đối tượng tội phạm công nghệ cao để rút tiền trong tài khoản. Thực tế đã có hàng loạt người bị mất tiền oan kiểu như vậy”.

Thậm chí, một số cơ sở còn ăn cắp tiền trong tài khoản. Chị N.T.X.T. (ngụ quận 12, TP.HCM) kể lại câu chuyện: “Cách đây chưa lâu, tôi đi quẹt thẻ để rút 10 triệu đồng. Do không dùng tin nhắn báo thay đổi số dư nên sau đó tôi đem thẻ đi kiểm tra lại. Lúc này, tôi phát hiện mất thêm 5 triệu đồng... Hơn nữa, khi họ đưa tôi ký hóa đơn rút tiền cũng chỉ thể hiện 10 triệu đồng. Đến điểm quẹt thẻ thắc mắc thì họ đưa hóa đơn có chữ ký của tôi cũng thể hiện 10 triệu đồng. Sau một hồi đôi co, họ còn hù dọa tôi. Không còn cách nào khác, tôi đành cắn răng chịu đựng”.

Dù bằng cách nào chăng nữa các điểm nhận quẹt thẻ chui cũng đang thu về khoản lợi nhuận khổng lồ. Vĩ cho biết: “Trung bình mỗi ngày có khoảng 5 – 7 khách hàng sử dụng dịch vụ này. Số tiền họ rút thường từ 10 triệu đồng trở lên. Có người rút cả trăm triệu đồng”. Như vậy, nếu tính bình quân mỗi ngày, điểm này rút cho khách 200 triệu đồng sẽ đút túi 4 triệu đồng. Đó là chưa kể đến các khoản “ăn cắp”, nếu có.

Nhiều người lách rút tiền tại các ngân hàng, tìm đến các điểm rút tiền chui nhưng chưa chắc đã được lợi.

Phân tích về tình trạng này, TS. Nguyễn Văn Dũng, chuyên gia tài chính, ngân hàng tại TP.HCM cho biết: “Về mặt lý thuyết và giấy tờ, các cơ sở kiểu như trên không sai khi có đầy đủ thông tin của khách hàng và hóa đơn bán lẻ. Nhưng thực chất đó đều là hóa đơn khống. Cách lách luật này sẽ gia tăng nợ xấu, khi hầu hết những người rút hết tiền trong tài khoản thường ít khi có khả năng hoàn lại đúng hạn. Cứ thế, lãi mẹ đẻ lãi con, đến khi cộng dồn thêm số tiền lớn họ sẽ bỏ thẻ, đổi địa chỉ sinh sống”.

Lãnh đạo một chi nhánh ngân hàng tại quận 3 (TP.HCM) cũng thừa nhận: “Ngân hàng không thể làm gì được trước tình trạng các điểm chấp nhận thanh toán thẻ tín dụng lách luật, bằng cách cho chủ thẻ vay tiền mặt. Về nguyên tắc, các điểm chấp nhận thanh toán bằng thẻ vẫn thể hiện được chứng từ giao dịch, doanh số bán hàng và được ngân hàng cập nhật lưu trữ trên hệ thống. Đó là chưa kể đến rủi ro về các khoản nợ này. Vì thế, các tổ chức tín dụng chỉ cho phép khách hàng rút tiền mặt tối đa 50% hạn mức. Nhưng ở các dịch vụ đó, khách hàng có thể rút toàn bộ số tiền”.

TS. Nguyễn Văn Dũng cho rằng: “Các giao dịch này nằm ở “vùng xám” của hệ thống tài chính. Nó hoàn toàn không minh bạch và không hợp lệ, do đó, chủ thẻ cần phải cẩn trọng. Đừng vì xoay tiền gấp mà vướng vào các rắc rối, vì nó tiềm ẩn nhiều rủi ro cũng như khả năng mất tiền rất cao”.

|

Thanh khoản... méo mó Dưới góc nhìn chuyên môn, TS. Lê Thẩm Dương – chuyên gia tài chính ngân hàng phân tích: “Đây là cách cố tình qua mặt tất cả các tầng nấc quản trị rủi ro của ngân hàng để thực hiện giao dịch sử dụng nguồn vốn của ngân hàng. Khi khách hàng được cấp hạn mức nhưng sử dụng nguồn tiền không đúng mục đích thì khả năng trả nợ sẽ bị ảnh hưởng. Từ đó, việc thanh toán không sử dụng tiền mặt trong nền kinh tế cũng bị méo mó theo”. |