Tăng trưởng tín dụng chậm lại

Báo cáo mới đây của Chứng khoán VNDirect cho biết, Ngân hàng Nhà nước đã cấp hạn mức tín dụng cho một số ngân hàng trong tuần vừa qua.

Theo đó, MSB đạt được hạn mức tốt nhất trong số các ngân hàng, chủ yếu do hệ số LDR thấp hơn nhiều so với các ngân hàng khác.

Các ngân hàng khác được cấp room là HDBank với 11%, ACB 9,8%, Vietcombank 9,8%, VIB 9,5%, Techcombank 9,5%, TPBank 9,1%, VPBank 9%, MB 9%, BIDV 8,3%, LienVietPostBank 8%.

Theo VNDirect, đây là những ngân hàng có danh mục tín dụng đa dạng, tham gia hỗ trợ các tổ chức tín dụng yếu kém, chất lượng tài sản lành mạnh và thanh khoản dồi dào như Vietcombank, ACB, HDBank, MSB,..

Về tín dụng, các chuyên gia dự phóng tăng trưởng tín dụng sẽ chậm lại và đạt khoảng 12% năm 2023 do thị trường bất động sản kém khả quan, tăng trưởng xuất khẩu giảm tốc và lãi suất cao.

Hạn mức tín dụng lần 1 và dự phóng tăng trưởng tín dụng của VNDirect.

Ngoài ra, lạm phát dự kiến vẫn sẽ ở mức cao do mức tăng tiền lương 20,8% có hiệu lực từ tháng 7/2023 và sự tăng giá ở các dịch vụ như y tế, vận tải công cộng,… Thanh khoản hạn hẹp (dù đã có phần cải thiện) cũng là một nguyên nhân làm chậm lại đà tăng trưởng tín dụng trong năm nay.

Theo số liệu từ Ngân hàng Nhà nước cho thấy, tính đến ngày 24/2, tín dụng toàn nền kinh tế chỉ tăng 0,77% và cung tiền tăng rất chậm 0,05% so với cuối năm 2022.

Bên cạnh đó, căng thẳng thanh khoản hệ thống đã diễn ra từ quý III/2022. Năm 2022 cung tiền M2 chỉ tăng 3,6% so với đầu năm (tính đến cuối tháng 11/2022); thấp hơn rất nhiều so với tăng trưởng tín dụng 14,8% cho thấy áp lực về thanh khoản hiện hữu và hệ số dư nợ tín dụng/ vốn huy động (LDR) của các ngân hàng đều tăng đáng kể so với 2021.

Bancassurance không còn là “con gà đẻ trứng vàng”

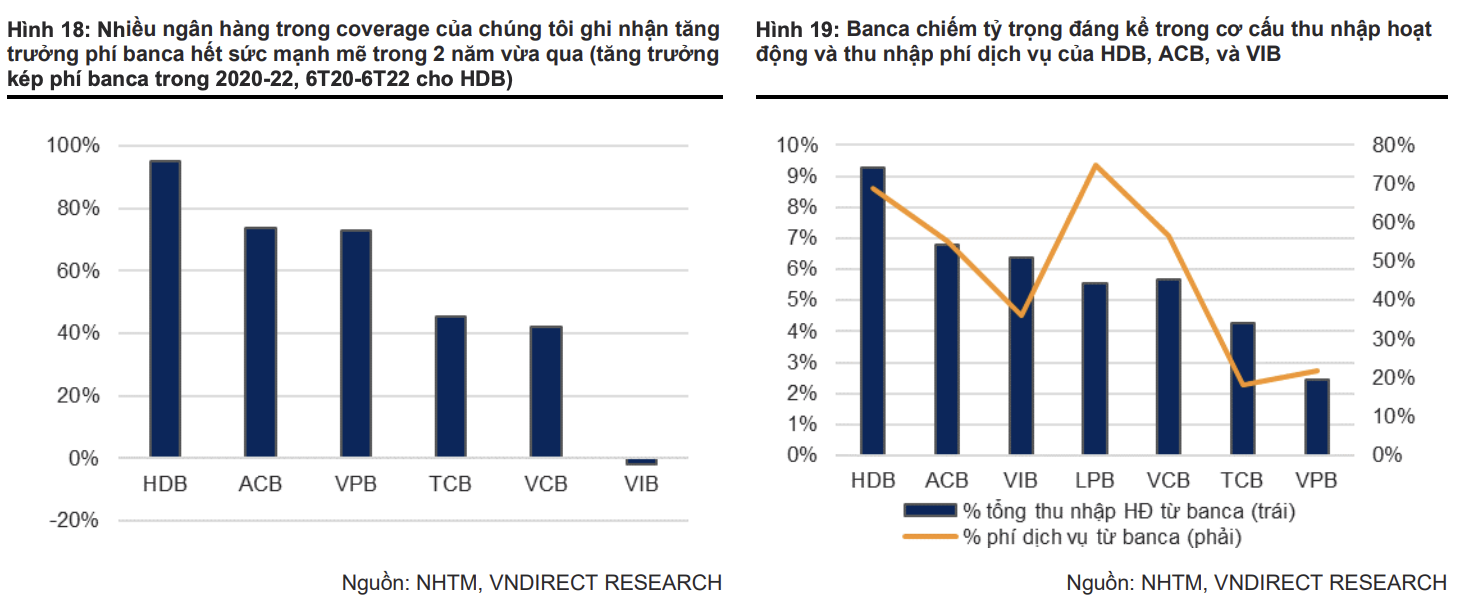

Đa phần các ngân hàng đã ghi nhận tăng trưởng mạnh phí dịch vụ từ hoạt động banca (phối bảo hiểm độc quyền qua kênh ngân hàng) trong giai đoạn 2020-2022 khi mà nhiều doanh nghiệp bảo hiểm nhân thọ và phi nhân thọ đã liên tục đẩy mạnh hoạt động bán chéo sản phẩm qua ngân hàng.

Đối với mảng nhân thọ (phần lớn phí banca của ngân hàng đến từ mảng này), doanh thu khai thác mới qua kênh ngân hàng đã tăng theo cấp số nhân trong vài năm qua, từ 20% tổng phí khai thác mới trong năm 2018 lên đến 40% vào năm 2021.

Trong 2023, VNDirect dự báo tăng trưởng phí dịch vụ từ hoạt động banca của ngành ngân hàng sẽ chậm lại đáng kể do nền kinh tế gặp nhiều khó khăn gây ảnh hưởng xấu đến thu nhập của người tiêu dùng.

Theo đó, là nhu cầu mua bảo hiểm, các cơ quan quản lý đang đẩy mạnh việc thanh tra hoạt động banca giữa những thông tin về việc người vay vốn ngân hàng bị ép mua bảo hiểm hay khách hàng gửi tiền bị nhân viên ngân hàng tư vấn không rõ ràng, khiến khách hàng tưởng sản phẩm bảo hiểm liên kết đầu tư là gửi tiết kiệm.

Theo báo cáo tại VNDirect, HDBank, ACB, và VIB có tổng thu nhập hoạt động từ banca lần lượt ở mức 9% (dữ liệu từ 6 tháng năm 20222), 7% (cả năm 2022), và 6% (cả năm 2022).

Doanh số kinh doanh bảo hiểm của HDBank trong năm 2022 cũng cao gấp hai lần so với năm 2021. Đáng chú ý, trong top ngân hàng dẫn đầu về kinh doanh bảo hiểm hiện chỉ có HDBank chưa có đối tác độc quyền. Điều này một lần nữa khẳng định nội lực và tiềm năng ở mảng banca của ngân hàng.

Liên quan đến những thương vụ hợp tác banca gần đây và có thể diễn ra trong thời gian tới, VPBank và LienVietPostBank đã ký hợp đồng đại lý bảo hiểm độc quyền lần lượt với AIA và Dai-ichi trong năm 2022.

VPBank đã ghi nhận 5.500 tỷ đồng phí trả trước từ thương vụ này trong quý I/2022. Trong trường hợp LienVietPostBank, VNDirect cho rằng, ngân hàng này có thể đã bắt đầu ghi nhận một phần phí trả trước trong quý IV/2022. Tuy nhiên con số này chưa được LienVietPostBank công bố chính thức.

Đối với các ngân hàng khác, nhóm phân tích cho rằng, chỉ có HDBank được kỳ vọng sẽ ký hợp đồng banca mới trong năm - nếu xảy ra có thể sẽ ảnh hưởng tốt đến lợi nhuận và cổ phiếu của ngân hàng này.